“人形机器人第一股”优必选12月19日启动招股,至12月22日结束。据披露,优必选在本次IPO中发行1128.2万股股份,发行区间为每股86港元至116港元,每手50股,最多募资约13.09亿港元,公司拟于12月29日在港交所主板挂牌上市,股票代码“9880”。

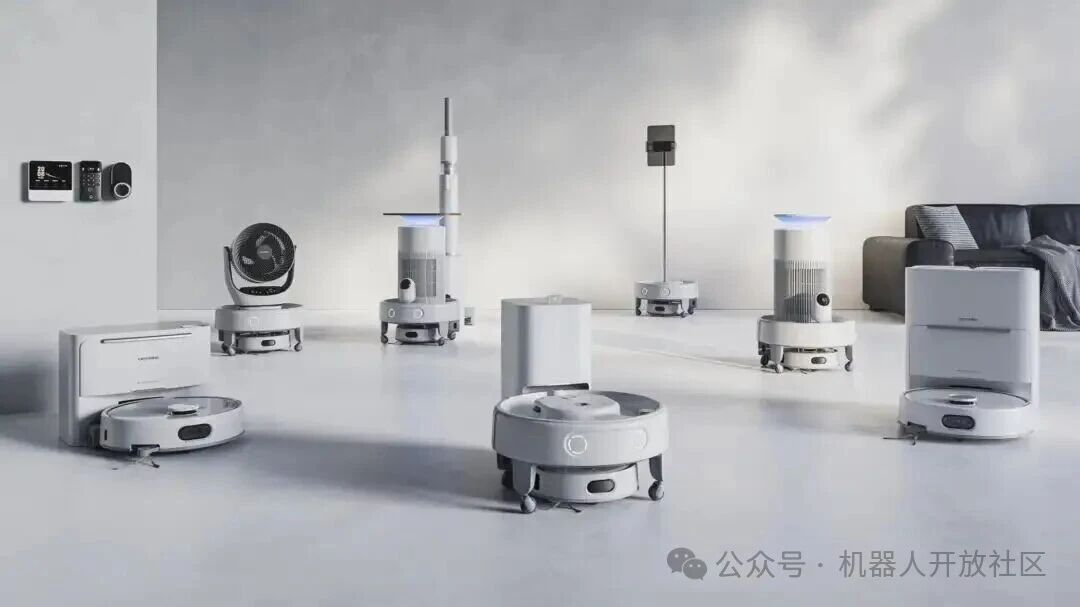

优必选科技为一家总部位于中国的知名机器人公司,致力于智能服务机器人及智能服务机器人解决方案(附注)的设计、生产、商业化、销售及营销以及研发。公司的产品在不同程度上配备了感知、交互、分析及处理人类指令及外部环境(如建图、温度测量及人脸识别)的智能功能,范围涵盖消费级机器人及电器,针对教育、物流及其他行业定制的企业级智能服务机器人及智能服务机器人解决方案。

根据弗若斯特沙利文的资料,于2022年,公司在中国智能服务机器人及智能服务机器人解决方案产业排名第三(按收入计),市场份额为2.8%;且于2022年,公司为中国第一大教育智能机器人及智能机器人解决方案供应商(按收入计),市场份额为22.5%。

股东背景方面,IPO前,优必选控股股东持股为53.98%,深圳智能佳选持股为1.36%,海鲲投资持股为1.44%。深圳市麦高富达基金管理有限公司持股为1.62%,启明创投持股为5.98%;杭州优知持股为3.58%,鼎晖投资持股为1.78%,腾讯持股为6.48%,工银(深圳) 持股为1.73%,周静持股为1.68%,九江优选持股1.6%,北京居然投资持股1.46%,富众康鼎持股为1.18%。

市场规模方面,以销售收入计,中国智能服务机器人产品及解决方案市场由2017年的人民币118亿元增加至2021年的人民币467亿元,此期间的复合年增长率为41.0%。预计自2021年至2026年,中国智能服务机器人产品及解决方案市场规模将达到人民币1,558亿元,复合年增长率为27.2%。

产品方面,于往绩记录期间,优必选推出逾50类产品,从而能够迅速适应客户的需求及偏好,并已售出超760,000台机器人产品。公司已经商业化并推出广泛的机器人产品及解决方案,涵盖公司获全球认可的开创性Walker X真人尺寸人形机器人、小型AI赋能人形Alpha Mini悟空及人形Yanshee偃师教育机器人、广泛的应用场景中可适应日常使用的消费级智能服务机器人,与公司的软件及配套服务(如人工智能教育课程)一起形成了广泛的机器人的解决方案。

过往业绩公司于2020财年、2021财年、2022财年、2022年首六个月及2023年首六个月的收入分别为人民币(下同)7.40亿元、8.17亿元、10.08亿元、2.84亿元及2.61亿元,主要来自销售智能服务机器人及智能服务机器人解决方案。

于2020财年、2021财年、2022财年、2022年首六个月及2023年首六个月,优必选分别录得7.07亿元、9.18亿元、9.87亿元、5.15亿元及5.48亿元的净亏损。

根据优必选招股书显示,2020年-2022年,公司的研发开支分别占总收入的57.9%、63.3%、42.5%。截至去年底,优必选的研发人员共有736人,研发人员占比43.5%。

优必选认为,公司未来的收入增长将取决于公司开发新技术、提升客户体验、建立有效的商业化策略、有效及成功地竞争以及开发新产品及解决方案的能力。

截至去年三季度末,优必选科技已服务全球40多个国家和地区,拥有近1000家企业客户,共售出50万台机器人。报告期内,企业级机器人产品及解决方案贡献了公司约九成的营业收入,主要来自销售智能教育机器人产品及解决方案、智能物流机器人产品及解决方案、其他行业定制智能机器人产品及解决方案。